Por Matheus B. F. Piccinin*

No final de 2023, a Reforma Tributária foi aprovada através da Emenda Constitucional (EC) n° 132/2023, trazendo mudanças significativas ao sistema tributário, especialmente no que se refere à tributação do consumo. Seus principais objetivos são: a unificação de tributos; a simplicidade, transparência e justiça tributária; a cooperação e defesa do meio ambiente; e a neutralidade fiscal.

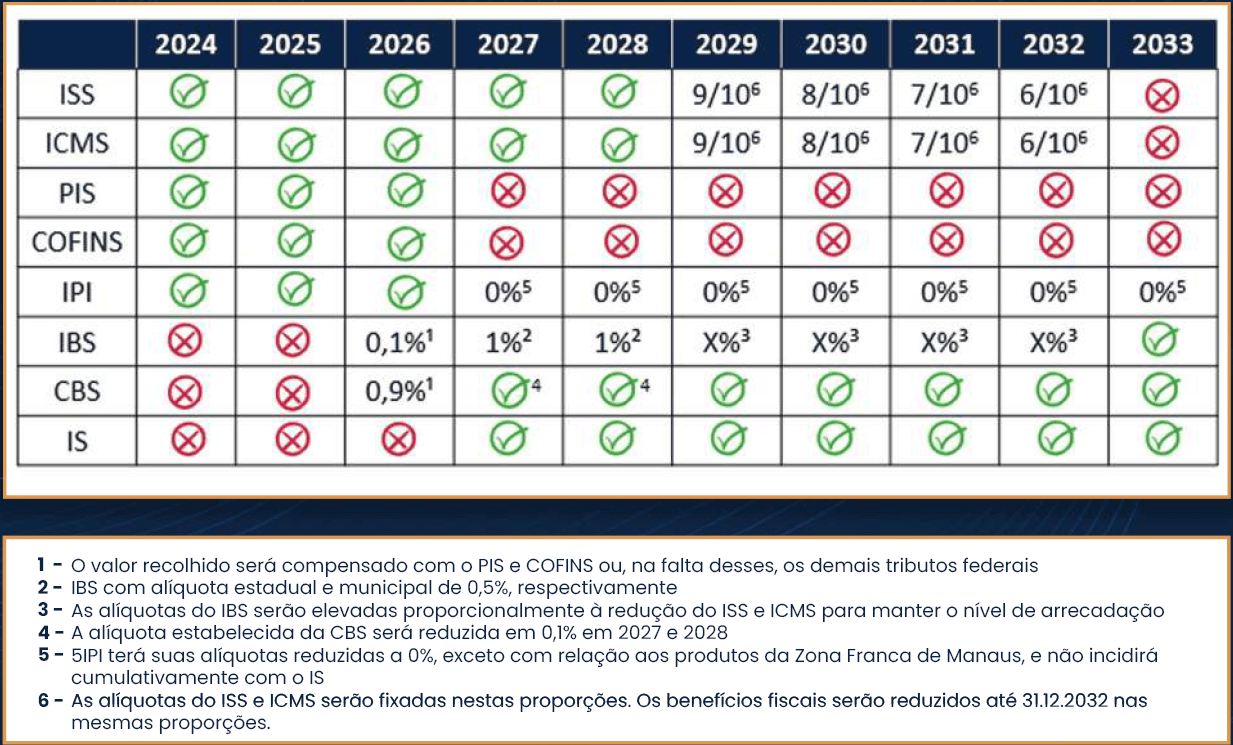

Dentre as diversas alterações realizadas, a principal é a substituição de cinco tributos (IPI, PIS, COFINS, ICMS e ISS) por três novos: Contribuição sobre Bens e Serviços (CBS), Imposto sobre Bens e Serviços (IBS) e o Imposto Seletivo (IS).

Com a implementação desses novos tributos, novas regras e obrigações acessórias serão instituídas por meio de leis complementares que regulamentarão as disposições trazidas pela EC 132/2023. Atualmente, tramitam no Congresso Nacional os Projetos de Lei Complementar n° 68 e 108.

Ainda haverá um período de transição para a implementação desses novos tributos, que será gradual e proporcional. A título de exemplo, a CBS e o IBS começam a incidir a partir de 2026, com alíquotas-teste de 0,9% e 0,1%, respectivamente.

A transição completa ocorrerá entre 2026 e 2032, durante a qual haverá a incidência simultânea de tributos novos e antigos. Por isso, esse período resultará em um aumento significativo na quantidade de horas gastas para o cumprimento de obrigações acessórias. Abaixo está um quadro de quando se dará a incidência e a extinção de cada um dos tributos:

Em 1° de janeiro de 2026, a CBS e o IBS começarão a incidir, ainda que com alíquotas-teste, juntamente com todos os tributos incidentes sobre o consumo atualmente em vigor (IPI, PIS, COFINS, ICMS e ISS). Esse cenário resultará em um aumento do tempo necessário para cumprir todas as normas vigentes, elevando diretamente os custos das empresas e, indiretamente, a carga tributária.

Os anos de 2024 e 2025 serão cruciais para as empresas se prepararem para a nova tributação. Durante esse período, pode ser necessário realizar simulações para avaliar um possível aumento na carga tributária e ajustar o valor dos produtos ou serviços vendidos, ou ainda adequar o sistema contábil interno e efetuar uma revisão fiscal completa para verificar e regularizar eventuais créditos e benefícios fiscais que serão utilizados entre 2026 e 2032.

Dessa forma, a partir de 2024, o compliance tributário se torna de extrema importância para as empresas brasileiras. Mas o que envolve esse trabalho?

O compliance, de modo geral, significa estar em conformidade com leis, normas internas, políticas corporativas, obrigações financeiras e outras regras. O compliance tributário, especificamente, pode ser definido como a investigação e o suporte nas práticas tributárias das empresas, alinhando-as às normas legais vigentes no Brasil. O objetivo é minimizar os impactos financeiros decorrentes da alta carga tributária e mitigar eventuais riscos perante os órgãos fiscalizadores.

Atualmente, um dos maiores desafios para o contribuinte é a legislação tributária, que é complexa e extensa devido às inúmeras leis, decretos e instruções normativas que estão em constante mudança. Essa situação dificulta o acompanhamento e a compreensão das obrigações fiscais.

Além dessa insegurança jurídica, a quantidade de obrigações acessórias que uma empresa precisa cumprir já é enorme e ficará ainda maior com a implementação da reforma tributária. E ainda, a digitalização dos arquivos contábeis e a otimização do processo de fiscalização com o uso da tecnologia intensificaram o monitoramento das informações entregues pelo contribuinte.

Por essa razão, o compliance tributário é essencial, pois verifica se as práticas e documentos oficiais da empresa estão em conformidade com as normas vigentes. O processo de compliance é abrangente, identificando e resolvendo inconsistências, além de analisar se a empresa está aproveitando corretamente os créditos fiscais ou se há débitos não pagos adequadamente, por exemplo.

Essa operação proporciona maior segurança, mitiga riscos de autuações fiscais e possibilita o aumento nos investimentos, resultando, consequentemente, em um maior crescimento econômico para a sociedade.

*Matheus Belisario Facco Piccinin – OAB/PR n° 100.229 – Sócio no escritório Motta Santos & Vicentini Advocacia Empresarial.